在投资的世界里,有一个指标如同指南针一般,为投资者指引着方向,它就是净资产收益率(ROE)。或许你对这个术语有所耳闻,但你是否真正了解它的计算方法、背后的意义以及如何利用它来为你的投资决策添砖加瓦?今天,我们就来深入剖析净资产收益率计算公式,让你在投资的道路上更加游刃有余。

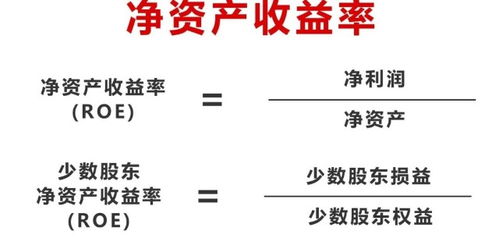

首先,让我们明确什么是净资产收益率(ROE)。ROE,全称Rate of Return on Common Stockholders' Equity,又称股东权益报酬率、净值报酬率、权益报酬率、权益利润率、净资产利润率,是衡量上市公司盈利能力的重要指标。它反映了公司利用自有资本(即股东权益)创造利润的能力。简单来说,ROE就是公司净利润与其净资产的比值,这个比值越高,说明公司利用自有资本的效率越高,为股东创造的回报也就越多。

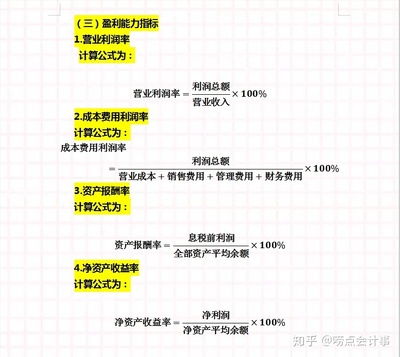

那么,净资产收益率的计算公式是怎样的呢?这里有两种常见的计算方法:全面摊薄净资产收益率和加权平均净资产收益率。不过,最基本、最常用的公式是:净资产收益率=净利润/净资产。其中,净利润等于税后利润加上利润分配,而净资产等于所有者权益加上少数股东权益。这个公式简单明了,但背后的含义却深不可测。

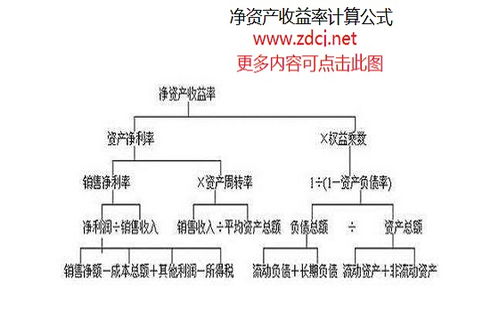

为了更深入地理解ROE,我们可以将其进行拆解,引入杜邦公式:净资产收益率=销售利润率×资产周转率×权益乘数。这个公式将ROE分解为三个核心要素:销售利润率、资产周转率和权益乘数。

1. 销售利润率:这是衡量公司盈利能力的关键指标,计算公式为利润总额除以销售收入。销售利润率越高,说明公司每销售一元产品所能获得的利润越多,盈利能力也就越强。

2. 资产周转率:这个指标反映了公司资产的运营效率,计算公式为销售收入除以总资产。资产周转率越高,说明公司资产的利用效率越高,能够在同样的资产规模下创造更多的销售收入。

3. 权益乘数:这个指标衡量了公司的偿债能力,计算公式为总资产除以净资产。权益乘数越高,说明公司负债越多,自有资本相对较少。虽然负债可以放大公司的盈利能力(即“杠杆效应”),但同时也增加了公司的财务风险。

现在,我们已经了解了ROE的计算公式及其背后的三个核心要素。但仅仅知道这些还不够,更重要的是如何运用ROE来指导我们的投资决策。

首先,ROE是评价一个公司盈利能力的重要工具。当我们在众多公司中寻找投资机会时,ROE可以帮助我们筛选出那些盈利能力较强的公司。一般来说,ROE越高,说明公司的盈利能力越强,为股东创造的回报也就越多。因此,在选择投资标的时,我们可以优先关注那些ROE较高的公司。

其次,ROE还可以帮助我们评估公司的成长潜力。虽然ROE不能直接反映公司的成长速度,但它可以间接反映公司利用自有资本创造利润的能力。如果一家公司的ROE持续上升,说明它正在不断提高盈利能力,为股东创造更多的价值。这样的公司往往具有较高的成长潜力,值得我们长期关注。

然而,我们也不能盲目追求高ROE。因为ROE并非越高越好,它受到多种因素的影响,包括公司的行业特性、经营模式、市场环境等。因此,在评价一个公司的ROE时,我们需要结合其历史数据、同行业对比以及市场环境等多个方面进行综合分析。

此外,我们还需要注意ROE的可持续性。一个公司的高ROE可能只是暂时的,如果它不能持续保持这种高盈利水平,那么其股价可能会受到负面影响。因此,在选择投资标的时,我们还需要关注公司的业务模式、竞争优势、管理团队等方面的情况,以确保其ROE的可持续性。

除了以上几点外,我们还需要注意ROE的计算方法。前面已经提到,ROE有两种常见的计算方法:全面摊薄净资产收益率和加权平均净资产收益率。这两种方法在计算上略有差异,但总的来说都反映了公司利用自有资本创造利润的能力。因此,在选择使用哪种方法时,我们需要根据具体情况进行判断。

此外,我们还需要注意ROE的局限性。虽然ROE是衡量公司盈利能力的重要指标之一,但它并不能完全反映公司的全部情况。例如,ROE高的公司可能面临较高的财务风险或较低的成长性;而ROE低的公司可能拥有较强的竞争优势或广阔的市场空间。因此,在评价一个公司时,我们需要综合考虑多个指标和因素,以确保投资决策的全面性和准确性。

最后,我们还需要关注ROE的变化趋势。一个公司的ROE可能会随着市场环境、行业政策、公司战略等因素的变化而发生变化。因此,我们需要定期关注公司的ROE数据及其变化趋势,以便及时调整投资策略和应对市场变化。

综上所述,净资产收益率(ROE)是衡量公司盈利能力的重要指标之一。通过了解其计算公式、核心要素以及应用方法,我们可以更好地评估公司的盈利能力、成长潜力和投资价值。同时,我们还需要注意ROE的可持续性、计算方法、局限性以及变化趋势等方面的问题,以确保投资决策的全面性和准确性。希望这篇文章能够帮助你更好地理解ROE并运用到你的投资决策中去!

查看全部

相关推荐